2.中小企業等経営強化法関連(中小企業経営強化税制)

【2025年4月更新】

○中小企業経営強化税制について、適用期限が2年間延長されました。

適用期限は、2027(令和9)年3月31日取得分までとなります。

○各書式が変更となりました。

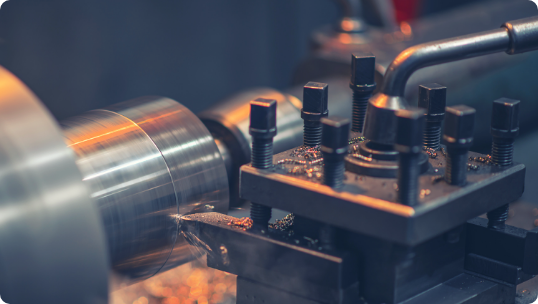

中小企業等経営強化法に基づき、人材育成、コスト管理等のマネジメントの向上や設備投資など、自社の経営力を向上するために実施する計画(経営力向上計画)の認定を国(事業分野別の主務大臣)から受けた事業者は、税制や金融の支援等を受けることができます。 (一社)日本工作機械工業会では、経営力向上設備のうち、経営力向上設備(A類型)の工作機械関連設備(機械装置のみ)に関する経営力向上計画認定に必要な証明書について、要件確認、証明書発行業務を行います。

中小企業経営強化税制に関する概要

1. 対象期間、優遇内容

経営力向上計画が認定された事業者は、2027(令和9)年3月31日までに

経営力向上計画に含まれる生産性を高めるための設備を取得した場合、以下の税制優遇措置を受けることができます。

●初年度即時償却

又は

又は

●10%税額控除(資本金3,000万円以下法人)

7%税額控除(資本金3,000万円超 ~ 1億円以下法人)

7%税額控除(資本金3,000万円超 ~ 1億円以下法人)

※税額控除限度額は当期の法人税額の20%までです。

(税額控除限度額を超える金額は1年間の繰越が可能)

(税額控除限度額を超える金額は1年間の繰越が可能)

※設備取得後に経営力向上計画を提出する場合は、取得日から60日以内に経営力向上計画が

受理される必要があります。また、遅くとも当該設備を取得し事業の用に供した年度

(各企業の事業年度)内に経営力向上計画の認定を受ける必要があります。)

(当該事業年度を超えて認定を受けた場合、税制の適用を受けることができませんので、ご注意ください。)

受理される必要があります。また、遅くとも当該設備を取得し事業の用に供した年度

(各企業の事業年度)内に経営力向上計画の認定を受ける必要があります。)

(当該事業年度を超えて認定を受けた場合、税制の適用を受けることができませんので、ご注意ください。)

2. 対象設備(A類型)

○機械装置 (160万円以上/10年以内)

○測定工具及び検査工具 (30万円以上/5年以内)

○器具・備品 (30万円以上/6年以内)

○建物付属設備 (60万円以上/14年以内)

○ソフトウェア (70万円以上/5年以内)

※情報を収集・分析・指示する機能を有するものに限る

※( )内は、最低取得価額/販売開始年度を示します。

※最低取得価額、販売開始年度のほか、生産性が旧モデル比年平均1%以上向上している必要があります。

※新品に限られます(中古品は対象外)。

※当会で発行可能な設備、手続き等については、【証明書発行手続き】ページをご確認ください。